Jahresausblick 2023: Drei Immobilienexperten ordnen ein

In wichtigen Hochbausegmenten werden sich Entwicklungen des letzten Jahres überlagern. Drei Immobilienspezialisten werfen einen Blick voraus auf die für die Bauwirtschaft veränderten Rahmenbedingungen. Der Bürobau ist geprägt vom Bedürfnis nach mehr Flexibilität bei der Flächennutzung, während der Industriebau dem Konjunkturverlauf der Weltwirtschaft folgen dürfte. Auf dem Wohnungsmarkt wird sich das Problem der Knappheit akzentuieren.

Quelle: KWO / David Birri

Die Ereignisse des letzten Jahres werfen ihre Schatten voraus. Energiemangellagen sind für das Wirtschaftswachstum ein erhebliches Risiko. Bild: Bau der Ersatzstaumauer Spitallamm.

Schweiz schrammt wohl an Rezession vorbei

Quelle: zvg

Claudio Saputelli, Leiter Global Real Estate bei der UBS.

Die Schweizer Konjunktur leidet im aktuellen Winter unter der Energiekrise in Europa. Obwohl eine starke Abschwächung der Wirtschaftsdynamik unvermeidlich scheint, rechnen wir in unserem Basisszenario nicht damit, dass die Schweiz in den kommenden Quartalen in eine tiefe Rezession fällt – eine leichte ist jedoch durchaus möglich. Für das laufende Jahr er-warten wir ein Wachstum von 0,4 Prozent. Damit in der Schweiz eine tiefe Rezession eintritt, müssten verschiedene Faktoren zusammenspielen, wie ein kalter, langanhaltender Winter, ein vollständiger Stopp der russischen Gasexporte oder eine Energie-Mangellage in der EU.

Trotz Konjunkturabschwächung dürfte der Industriebau weiter zulegen, allerdings in erster Linie im Bereich der stark gefragten Logistikflächen. In den letzten zwei Jahren nahm das hiesige Onlinehandelsvolumen um rund 40 Prozent zu, weshalb verfügbare Lagerflächen Mangelware bleiben. So lag gemäss dem Immobilienberatungsunternehmen JLL Mitte 2022 die Leerstandquote inklusive Berücksichtigung selbstgenutzter Liegenschaften unterhalb von lediglich zwei Prozent.

SNB-Modus Inflationsbekämpfung

Der starke Anstieg der Energiepreise liess die Schweizer Inflation im letzten Sommer auf das höchste Niveau seit 1993 klettern. Mit der Stabilisierung der Energiepreise und der Normalisierung der Wertschöpfungsketten dürften inflationstreibende Faktoren im laufenden Jahr allerdings abnehmen. Zudem wird die starke Konjunktureintrübung den Spielraum der Unternehmen zur Preisanhebung einschränken. Wir rechnen für 2023 mit einem Rückgang der Inflation auf 2,1 Prozent.

Die Abkühlung der Inflationsdynamik wird von den Zinsschritten der Schweizerischen Nationalbank (SNB) unterstützt. Sie erhöhte den Leitzins im Juni 2022 um 0,5 Prozentpunkte (Pp.), drei Monate später um 0,75 Pp. und schliesslich im Dezember 2022 um 0,5 Pp. Die SNB dürfte die Zinserhöhungen vorerst fortführen, jedoch im Verlaufe des laufenden Jahres aufgrund der abkühlenden Schweizer Konjunktur und der sinkenden Inflation einstellen. Wir erwarten im März 2023 einen weiteren Zinsschritt um 0,5 Pp. auf ein Niveau von 1,5 Prozent. Zinssenkungen stehen wohl erst 2024 an, wenn sich die SNB sicher sein kann, dass die Inflationsrisiken gebannt sind.

Anleihen: Warten auf Erholung

Das Jahr 2022 wird als eines der schlechtesten Jahre für Anleihen in die Geschichte eingehen. Die stark negative Performance erklärt sich primär durch die Zinswende. Für das Jahr 2023 erwarten wir nach zwei Verlustjahren in Folge wieder einen besseren Renditeausblick für Anleihen mit guter bis sehr guter Bonität. Doch die Volatilität dürfte kurzfristig hoch bleiben. Die Kreditmärkte erreichen einen Wendepunkt oft erst, wenn sich die Talsohle des Wirtschaftswachstums nähert und die Aussichten auf Zinssenkungen verfestigen. Da die Inflation auf beiden Seiten des Atlantiks nach wie vor hoch ist und sich die Wachstumsindikatoren weiter verlangsamen, dürfte eine nachhaltige Erholung erst später im Jahr 2023 einsetzen.

Aktien erfordern noch Geduld

Auch das Börsenjahr 2022 enttäuschte auf breiter Front. Bis Ende November verlor der Swiss Market Index (SMI) rund elf Prozent, der Swiss Performance Index (SPI) sogar 15 Prozent. In diesen ersten elf Monaten korrigierte der Markt dreimal und erholte sich auch dreimal. Allerdings konnten nur die erste und dritte Erholung die vorgängigen Verluste wettmachen. Für die aktuellen Jahresverluste war die frühsommerliche Marktkorrektur ausschlaggebend. Aufgrund der konjunkturellen Risiken und höheren Zinsen empfehlen wir für Schweizer Aktienportfolios einen guten Mix aus defensiven Qualitätswerten und konjunktursensitiven Ergänzungswerten mit attraktiven Bewertungen.

Bau von Wohnungen deckt Bedarf nicht

Quelle: zvg

Francis Schwartz, Immobilienmarktanalyst Raiffeisen Economic Research.

Die Schweiz ist seit Jahren eines der am schnellsten wachsenden Länder Europas – und das anhaltend äusserst dynamische Bevölkerungswachstum hat sich im Jahr 2022 sogar nochmals deutlich akzentuiert. Der internationale Wanderungssaldo dürfte bis Ende Jahr um rund 20 000 Personen höher liegen als im Schnitt der letzten der Jahre. Damit dürfte die ständige Wohnbevölkerung hierzulande um über ein Prozent wachsen. Die fast 70 000 ukrainischen Flüchtlinge, die in unserem Land Schutz vor dem Krieg in ihrer Heimat gefunden haben, sind in dieser bereits sehr hohen Wachstumsrate nicht miteingerechnet. Genauso wenig wie die Schutzsuchenden aus anderen Herkunftsländern, deren Asylgesuche 2022 bislang rund 50 Prozent über dem Vorjahr liegt.

Zwei Megatrends

Die Migration ist damit der Haupttreiber der Wohnungsnachfrage. Bereits die Befriedigung dieser jährlichen Zusatznachfrage nach Wohnraum durch neu in die Schweiz Ziehende ist für die Bauwirtschaft eine grosse Herausforderung. Zu dieser Nachfrage von aussen kommt hinzu, dass auch Inländer immer mehr Wohnungen nachfragen. Einerseits übersteigt die Zahl der Geburten die Zahl der Todesfälle, vor allem aber leben Herr und Frau Schweizer in immer kleineren Haushalten. Gründe dafür sind die weiter fortschreitende Individualisierung sowie die demografische Alterung unserer Gesellschaft. Vor allem jüngere Menschen leben heute lieber in kleineren Haushalten als früher. Aufgrund des hohen Wohlstandes können sich immer mehr Menschen diesen Lebensstil leisten. Zudem nimmt der Anteil der Senioren immer weiter zu – und Rentner leben traditionell in Haushalten mit einer unterdurchschnittlichen Haushaltsgrösse.

Beide seit Jahrzehnten anhaltenden Megatrends haben sich in den letzten Jahren nochmals verstärkt, sodass die durchschnittliche Haushaltsgrösse in der Schweiz derzeit deutlich stärker zurückgeht als im langfristigen Mittel. Damit ist das Haushaltswachstum viel grösser ist als das Bevölkerungswachstum. Die Zahl der Haushalte und damit die Wohnungsnachfrage wachsen aktuell fast eineinhalb Mal so schnell wie die Bevölkerung. Hält die aktuelle Wachstumsdynamik durch Zuwanderung, Individualisierung und Alterung an, wovon auszugehen ist, dürfte in der Schweiz das Wachstum bei der Zahl der Haushalte künftig jährlich um mehr als 55 000 betragen.

Es fehlen 10 000 Wohnungen

Die anhand der erteilten Baubewilligung ermittelte Projektpipeline für Neubauwohnungen liefert in den nächsten beiden Jahren jeweils aber lediglich rund 42 000 Neubauwohnungen. Werden davon die Abbrüche von bestehenden Wohnungen ab- gezogen und die durch Umbauten am bestehenden Gebäudepark neu entstehenden Einheiten dazugerechnet, ist netto mit einem Zugang von rund 45 000 Wohnungen zu rechnen. Damit ist bereits heute absehbar, dass in den nächsten beiden Jahren jährlich rund 10 000 Wohnungen weniger produziert als nachgefragt werden.

Weil Planung, Bewilligung und Bau neuer Wohnungen viel Zeit benötigen, lässt sich bereits heute konstatieren: Das Ruder ist kaum mehr herumzureissen. Die Schweiz steuert mit Vollgas und unabwendbar in eine Wohnungsnot. Die Leerstandquote dürfte bis Mitte 2024 auf deutlich unter ein Prozent fallen. Die sich damit weiter verschärfende Knappheit wird Neumieten stark in die Höhe treiben und dies just in dem Moment, in dem die erhöhte Teuerung sowie die steigenden Zinsen auch die Bestandsmieten deutlich werden ansteigen lassen.

Folgen der Zinswende

Wer nun glaubt, dass die Aussicht auf stark steigenden Mieten nun für die Immobilienbranche starke Anreize für die dringend benötigte Ausweitung des Wohnbaus schaffen, dürfte sich zu früh freuen. Die seit 2021 um rund zehn Prozent gestiegenen Baupreise fressen den grössten Teil der erwarteten höheren Miteinnahmen bereits wieder auf. Erschwerend kommen die deutlich höheren Finanzierungskosten durch das nach der Zinswende nun wohl anhaltend höhere Zinsniveau hinzu. Dieses belastet die Immobilienmärkte aber gleich doppelt, denn mit den höheren Zinsen haben gleichzeitig festverzinsliche Anlageklassen wieder an relativer Attraktivität gegenüber Immobilieninvestitionen gewonnen, was keine zusätzliche Umlenkung von Kapitalflüssen in Betongold erwarten lässt. Es zeichnen sich nun deshalb sogar bereits sinkende Preise für Renditeobjekte ab. Um nicht auf dem Höhepunkt der Preisdynamik zu investieren, ist in dieser Marktkonstellation «wait and see» für die meisten Bauherren und Projektentwickler die bevorzugte Strategie.

Bauland ist knapp

Diese akuten Herausforderungen gesellen sich zu den strukturellen Problemen, die einer Produktionsausweitung ohnehin schon entgegenstehen: Bauland ist in der Schweiz weiter äusserst knapp oder zumindest nicht «flüssig». Das dünne Angebot hält die Baulandpreise hoch, wodurch in der Projektkalkulation sehr tiefe Renditen resultieren. Starre kommunale Bau- und Zonenordnungen verhindern eine dichte bedürfnisorientierte Nutzung sowohl von unbebauten als auch von bereits bebauten Flächen. Zudem werden hierzulande gerne alle rechtlichen Möglichkeiten für Einsprachen ausgeschöpft, um gesamtgesellschaftlich wünschenswerte Projekte in der eigenen Nachbarschaft zu verteuern, zu verzögern oder gar ganz zu verhindern. Die dringend benötigte Ausweitung der Wohnungsproduktion, die zumindest mittelfristig eine Linderung der sich verschärfenden Wohnungsnot bringen könnte, dürfte somit auf sich warten lassen. Die Knappheitsproblematik im schweizerischen Wohnungsmarkt wird bis weit über 2023 hinaus ganz oben auf die politische Agenda rücken.

Trends im Büromarkt

Quelle: zvg

Sebastian Zollinger, Head Real Estate Advisory bei PricewaterhouseCoopers.

Seit Frühjahr 2022 ist das wirtschaftliche Umfeld der Schweiz durch gegenläufige Kräfte gezeichnet. Während die Auswirkungen der Corona-Pandemie sich abschwächen und sich die Wirtschaft langsam wieder erholt, treiben geopolitische Ereignisse wie der Ukraine-Krieg die Energiepreise und damit einhergehend die Inflation in die Höhe.

Wie sich die bisherigen Geschehnisse und die konjunkturelle Lage der Wirtschaft im Büromarkt manifestieren, zeigt sich unter anderem an der Entwicklung des Arbeitsmarkts. Ende 2022 waren in der Schweiz gemäss Bundesamt für Statistik rund 5,15 Millionen Personen beschäftigt. Zwischen dem 3. Quartal 2021 und dem 3. Quartal 2022 erhöhte sich die Zahl der Erwerbstätigen um 0,8 Prozent. Zudem erreicht die Arbeitslosenquote laut dem Staatssekretariat für Wirtschaft im vierten Quartal 2022 mit 2,2 Prozent einen Tiefpunkt der letzten 20 Jahre. Für das Jahr 2023 prognostiziert die Konjunkturforschungsstelle KOF der ETH Zürich für die Gesamtbeschäftigung eine Wachstumsrate von 0,7 Prozent im Vorjahresvergleich. Im Jahresmittel 2023 rechnet die KOF mit einer Arbeitslosenquote von 2,2 Prozent.

Steigende Nachfrage

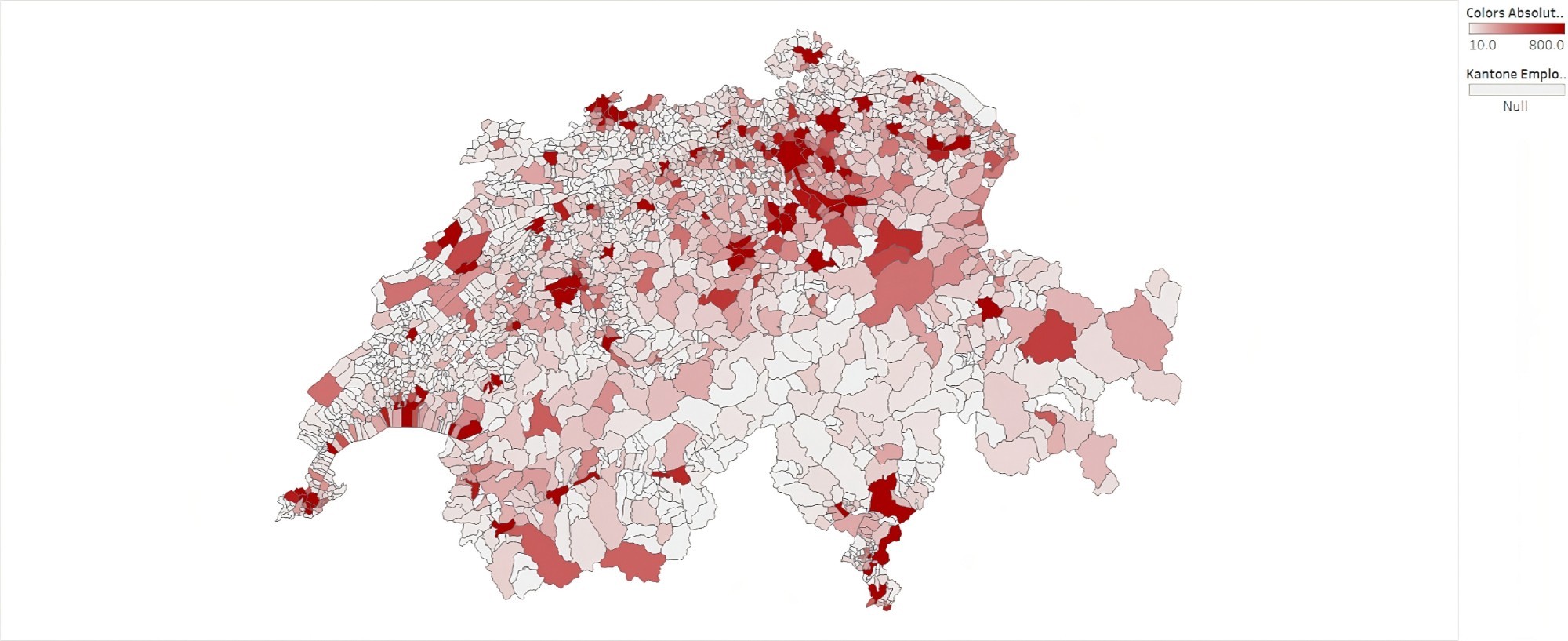

Mit einer stabilen Arbeitslosenquote und hoffnungsvollen Rekrutierungsstrategien der Unternehmen dürfte die Nachfrage nach Büroflächen weiterhin steigen. Zur Lokalisierung der Nachfrage nach Büroflächen kann die Beschäftigungsdichte pro Gemeinde als Indikator herangezogen werden. In der unterstehenden grafischen Darstellung sind in dunkelroter Farbe die Beschäftigungszentren der Schweiz ersichtlich.

Ferner kann auf Basis der Branchencodes NOGA (Nomenclature Générale des Activités économiques) eruiert werden, in welchen Wirtschaftszweigen (Sektoren bzw. Subsektoren) die Beschäftigten arbeiten. Die Schweiz beschäftigt hauptsächlich Personen im sekundären und tertiären Sektor, wobei die Top-10-Subsektoren mit der höchsten Beschäftigung die folgenden sind:

- Gesundheits- und Sozialwesen

- Erziehung und Unterricht

- Detailhandel

- Baugewerbe

- Grosshandel

- Landwirtschaft

- Öffentliche Verwaltung

- Gastronomie

- Heime (ohne Erholungs- und Ferienheime)

- Architektur und Ingenieurbüros

Subsektoren mit den höchsten Wachstumsraten bei der Beschäftigungsentwicklung sind dabei das Gesundheits- und Sozialwesen (2020: +2,86%), die öffentliche Verwaltung (2020: +2,84%) und Heime (2020: + 1,87%). Weitere Subsektoren mit auffälligen Wachstumsraten sind Informationsdienstleistungen (2020: +5,1%) sowie der Bereich Forschung und Entwicklung (2020: + 5,9%).

Obwohl das Beschäftigtenwachstum unter anderem als Treiber der Büroflächennachfrage gilt, scheint die Bautätigkeit im Bürobereich 2022 mit einem Investitionsvolumen von rund 1,8 Milliarden Schweizer Franken gemäss Fahrländer Partner Raumentwicklung im Vergleich zum historischen Durchschnitt seit dem Jahr 1995 von rund 2,2 Milliarden Franken tief zu bleiben.

Veränderte Flächenbedürfnisse

Insbesondere durch die Corona Pandemie haben sich die Bedürfnisse der Beschäftigten stark verändert. Hybrides Arbeiten ist für Unternehmen und deren Angestellte mittlerweile nicht mehr wegzudenken. Eine Homeoffice-Quote von 20 bis40 Prozent der Arbeitszeit dürfte zwar den Bedarf an absoluten Büroflächen nicht wesentlich beeinflussen, jedoch zieht die neue Arbeitsform einen anderen Bedarf der Flächennutzung nach sich. Büros sollen vermehrt als Begegnungszonen genutzt werden, welche über Technologien verfügen, die hybride Meetings ermöglichen. Der Weg ins Büro soll sich lohnen und die Arbeitsumgebung mit hochwertigen Räumlichkeiten ausgestattet sein. Der Standort, die Verkehrsanbindung und der Ausbaustandard gewinnen zunehmend an Wichtigkeit.

Die Nachfrage nach Büroflächen wird in den

Beschäftigungszentren Zürich, Basel, Genf und deren städtischen Randregionen

auch künftig durch das Beschäftigungswachstum in den Bereichen Gesundheit,

Bildung und Informations- und Kommunikationstechnologie gestützt. Andererseits

zieht sich das Bedürfnis nach Flexibilität der Büroflächen durch sämtliche

Berufsgruppen, wodurch sich im Büromarkt Trends etablieren dürften wie

Coworking Spaces, bei denen Schreibtische oder Büros in einem

Gemeinschaftsgebäude gemietet werden.

Quelle: PwC

Konzentration der Beschäftigten nach Gemeinde und Quadratkilometer im Jahr 2020.

(Redigiert: Stefan Schmid)